■FY 4Q22 Review (22.10.01~12.31)

매출액 122.9억 달러 (+45.8% YoY)

영업이익 14.2억 달러

OPM 11.6%

순이익 9.5억 달러 (+564.3% YoY)

조정 EPS 1.48 $ (+572.7% YoY)

강한 여행 수요 회복에 국내 및 해외여행 매출이 2019년 대비 각각 +7%, +5% 증가

비즈니스 출장 예약건수는 2019년의 80% 수준까지 회복

판매가능한 좌석의 Mile당 매출(TRASM)은 4Q22 대비 18% 상승

탑승객 Mile당 매출로 표시되는 Yield의 확대는

Premium 좌석 매출 확대에서 찾을 수 있다.

4Q22 중 Premium 좌석 매출은 4Q19 대비 13% 상승

4% 성장에 그친 Main Cabin의 매출 성장률을 크게 상회

Premium products(좌석 업그레이드, 기내식, 기내편의제품 등 부가 매출 사업)의 판매 비중 확대로

가용 좌석 마일당 매출 (Revenue per available seat mile)이 YoY +23% 증가

고정비 비중이 높은 항공업 특성상 항공편 재개에 따른 규모의 경제 시현

좌석당 운영지출(CASM)은 좌석당 매출 성장률보다 낮은 YoY +13% 증가

유가 급등에 항공 연료비가 YoY +81% 증가

여객 수요 정상화에 따른 고용 증가, 임금 인상 등으로 인건비 YoY +17% 증가

■FY 2023가이던스

1Q23 가이던스는

매출액은 FY 1Q9 대비 +14~17% 성장,영업이익률 4~6%, EPS 0.15~0.40$ 제시

파일럿 임금 인상 관련 노조 협상 등 인건비 상승으로 영업이익률 -3%p 감소를 가정한 가이던스

미국과 유럽 여행 수요는 착실하게 유지

미국 내 여행 수요는 이미 2019년 수준을 넘어서면서 견조한 여행 수요 지속

중국과 일본(2019년 75% 수준)을 제외한 대부분의 해외여행 수요가 평년 수준으로 회귀

2023년에는 아시아/태평양 지역의 여행수요 회복이 성장에 일조할 것으로 전망

경영진에 의하면 현재 매출의 55% 매출이 Premium 급 및 다변화된 사업에 의해 창출되고 있으며,

2024년 이 비율은 60%까지 상승할 수 있을 것으로 기대한다고 한다.

FY 2023 가이던스는 매출액 YoY +15~20%, 영업이익률 10~12%, EPS 5~6달러 제시

FY 2024년에는 정상화되면서 영업이익률은 평년 수준이 13~15%, EPS 7달러까지 회복할 것으로 전망

23F EPS=5.1$

24F EPS=7$

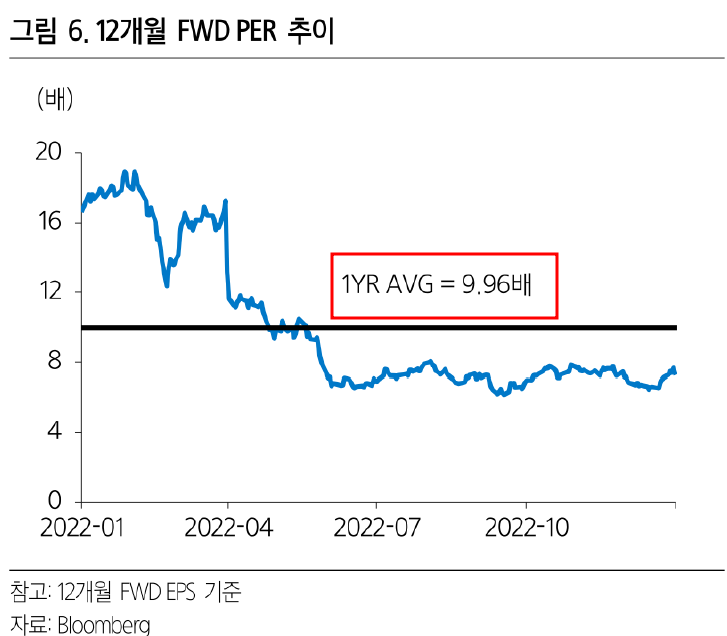

주가 ÷ 23F EPS

=7.49

주가 ÷ 24F EPS

=5.46

'해외 기업' 카테고리의 다른 글

| 미국 리츠 정리 1- 섹터 및 투자 포인트 (0) | 2023.01.30 |

|---|---|

| ASML Holding-4Q22 Review (0) | 2023.01.28 |

| 아마존(Amazon /US)-4Q22 Preview (미래에셋증권) (0) | 2023.01.07 |

| ON Semiconductor(ON-US)-전기차와 자율주행 수혜 (0) | 2022.12.27 |

| MP 머티리얼즈 (MP Materials /NYSE: MP) 분석-희토류 수혜 기업 (0) | 2022.12.19 |

댓글