■ 기업 개요

PR Strip 장비 글로벌 점유율 1위 기업

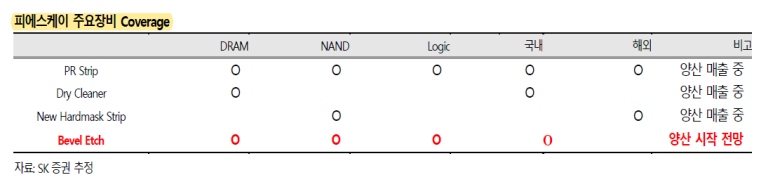

PR Strip 장비는 메모리, 비메모리 모든 분야에서 공통으로 사용

NAND 고단화에 장비 수요가 증가하고 있는 추세

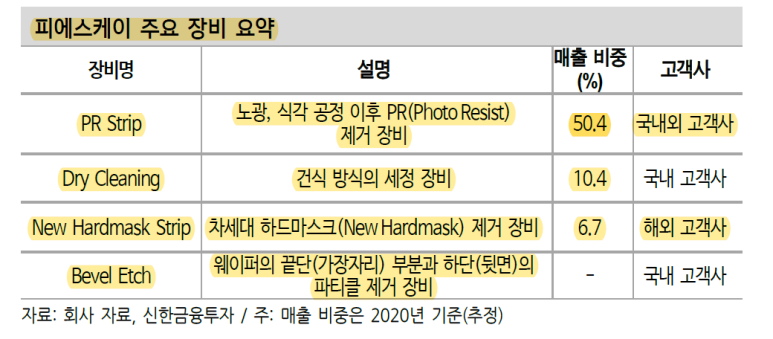

반도체 전공정 장비 4개 제품들을 제조 및 판매

① PR Strip

② Dry cleaning

③ NHM Strip

④ Bevel Etch

<2022년 제품별 매출 비중>

-PR Strip 70~80%

-Dry Cleaning 10~15%

-New Hardmask 10~15%

-Bevel Etch 10% 이하 추정

주요 고객은 삼성전자, 마이크론, 인텔, UMC, 글로벌파운드리 등이다.

주력 제품 PR Strip이 전체 매출의 70~80%를 차지

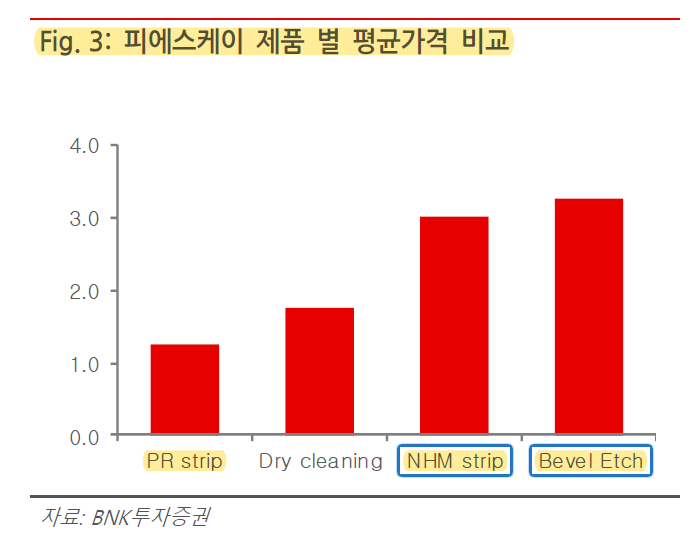

신제품들(NHM strip, Bevel Etch)이 가격대가 2배 이상 높은 고부가 제품군이다.

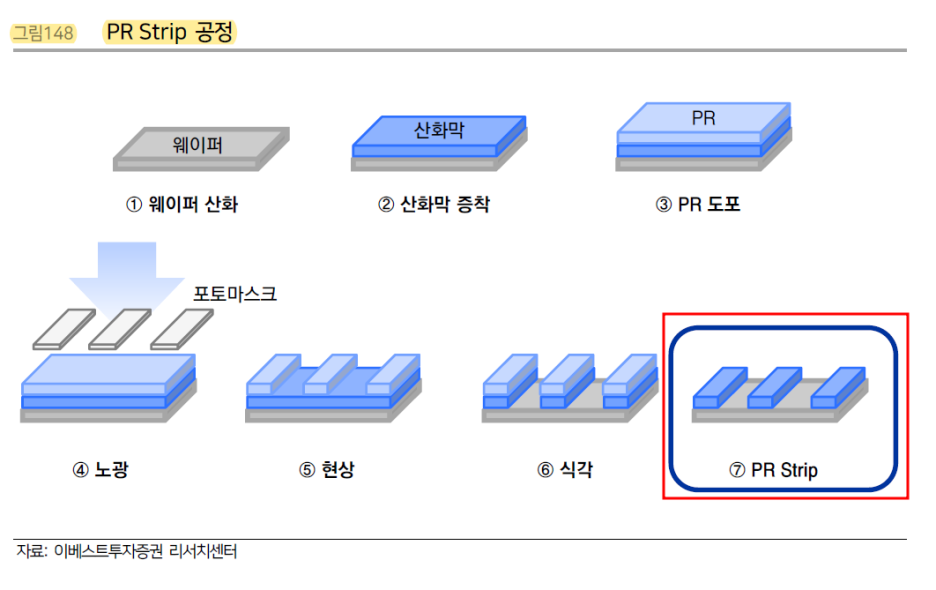

▶ PR strip

주력 제품 PR Strip은

반도체 식각(Etching) 공정 마친 후 PR을 제거하는 장비

범용성이 높아 DRAM, NAND, Logic 등 모든 영역에 사용된다.

동사가 42%를 점유하여 글로벌 1위 (2021년 기준)

경쟁사로는 Mattson Technology 사가 29%를 점유

<기술 변화에 따른 영향>

①EUV 도입

패터닝 횟수가 줄어들면 PR Strip 장비에 대한 수요 감소할 수 있음

EUV 도입으로 PR 물질 변화가 예상되며 얇으면서 경도가 높아질 것이다.

금속 무기물을 첨가해 물성을 변화시켜 사용 중인 것으로 파악

단단해진 PR 제거하기 위해 Strip 장비 대수와

스펙 변화 발생. 스펙 변화는 장비 ASP 증가 요인

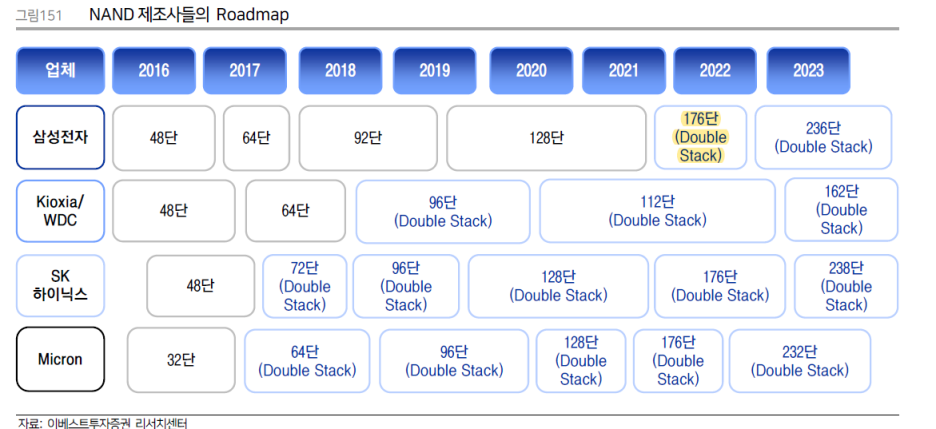

②적층 수 증가

NAND 적층 수 증가는 계속된다.

증가할수록 패터닝 횟수 증가에 따른 공정 스텝 증가로 이어진다.

NAND 고단화에 따라 한 번의 식각과 증착만으로

공정을 마치지 못해 1차 공정 이후 2차 공정을 진행하는

Double Stack 방식을 도입

PR Strip 장비에 대한 수요는 증가

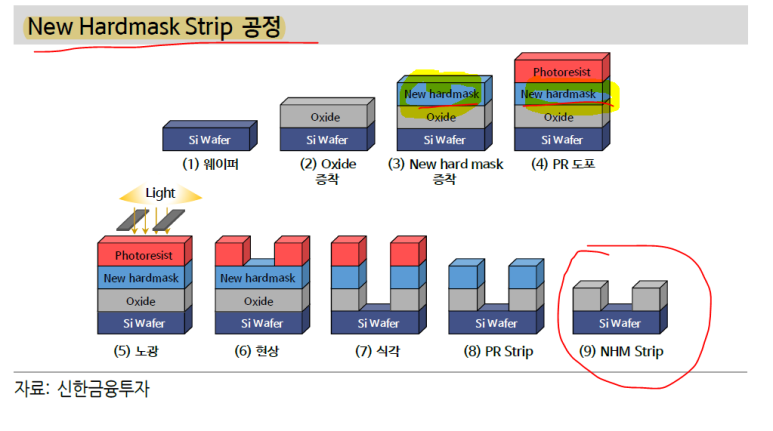

▶ NHM strip

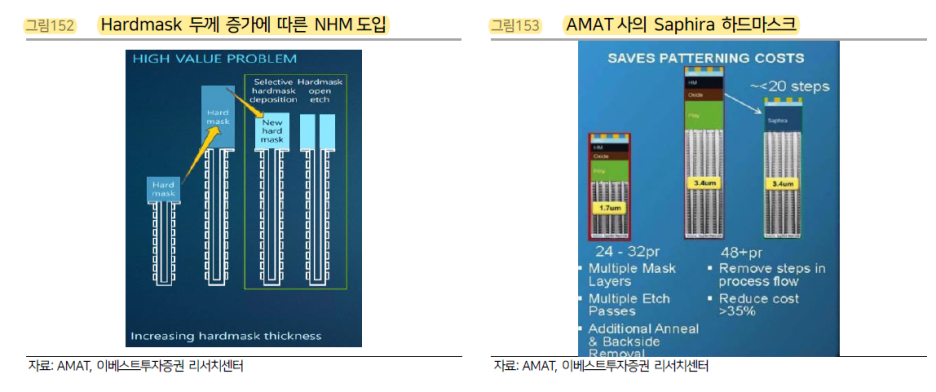

NAND가 고단화되면서 하드마스크의 역할도 중요시되고 있다.

기존 하드마스크는 패턴 미세화, 고층화에 따른 고종횡비 식각에서

PR이 무너지지 않게 지지하는 역할을 해왔다.

점점 종횡비가 높아지자 하드마스크가 두꺼워지면서

비용과 식각 효율성 문제가 생기기 시작

AMAT은 이를 해결하기 위해 NHM(New Hardmask)를 도입의 필요성 강조

NHM는 Etch Resistance (식각 저항)이 증가한 만큼 특수한 장비로 처리해야 한다.

NHM strip은 마이크론으로 본격 판매된 장비로

NAND용으로만 사용된다.

아직까지 다른 메모리 업체들은 사용하고 있지 않아 시장이 한정되어 있다.

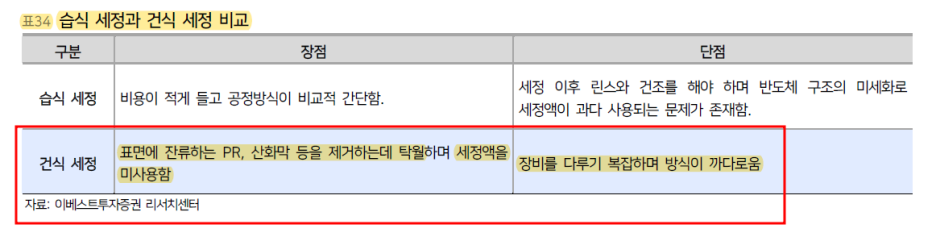

▶Dry Cleaning(건식 세정)

Dry Cleaning(건식 세정)은 증착 작업 전에 오염된 공기막을 제거하는 장비

DRAM 공정에서 잔여물을 건식 세정(플라즈마)으로 처리

건식 세정은 세정 대비 비용이 많이 들고 세정 방식이 까다롭다.

건식 세정으로 제거하지 못하는 부분 제거, 세정 후 폐기물도 줄 일 수 있는 장점 존재

연간 시장 규모는 1천억원 정도

미세화 진전에 따라 wet cleaning(습식 세정)으로 처리할 수 없는 세정 케이스가 계속 증가

따라서 시장 규모가 더 커질 것으로 전망

삼성전자, 중국 업체에 공급 중

1H23까지 국내 다른 DRAM 업체에 공급 예정

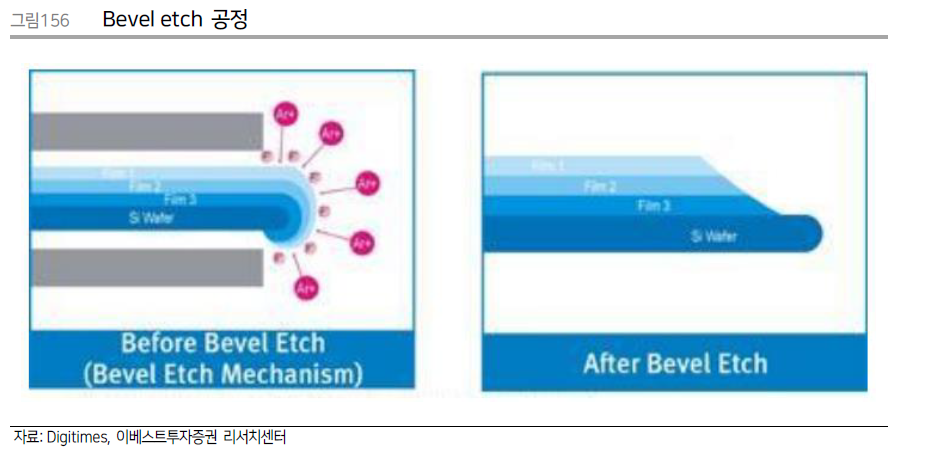

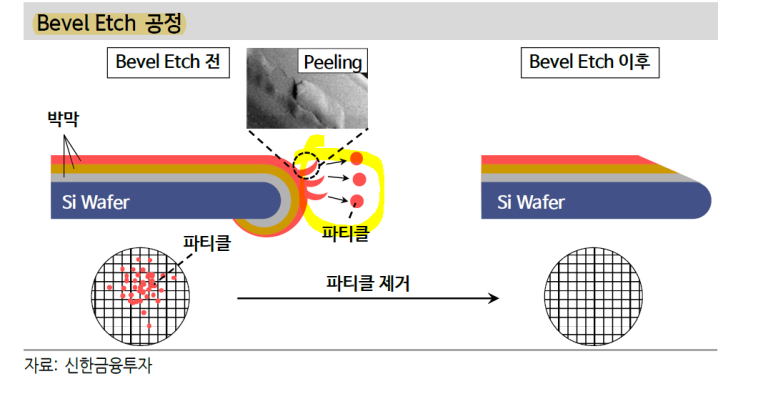

▶ Bevel Etch

웨이퍼 가장 자리가 침식되거나 불필요한 잔여물이 생성된 경우, 이를 제거하는 장비

시장 규모는 2천억원 정도로 추정

기존에 Lam Research가 독점하던 것을 국산화했으며, 더 낮은 가격에 생산이 우수한 것으로 평가된다.

Bevel Etch는 고가에도 불구하고 고객사 수율 향상에 기여

성과가 좋아지면서 사용 빈도가 증가하고 있다.

1H22 삼성전자, SK하이닉스에 초도 물량을 공급

연말 이후 본격적으로 고객사들 양산 전환을 기대

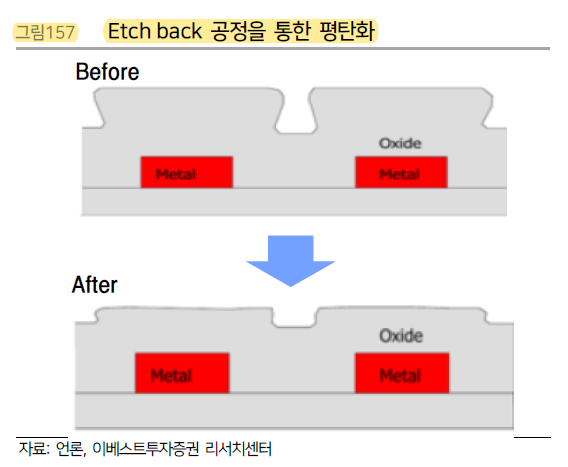

▶신제품 개발 중(Etch Back 장비)

TEL이 독점하는 Etch Back 장비를 개발 중

Etch Back 공정은 식각비를 조절하여

웨이퍼 상 광범위한 범위에 대해 단차를 감소시키는 공정 (평탄화 목적)

미세한 패턴에서는 CMP(Chemical Mechanical Polising)를 대체하지 못하고

서브 라인 위주로 쓰인다.

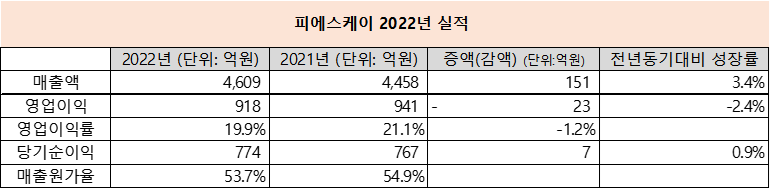

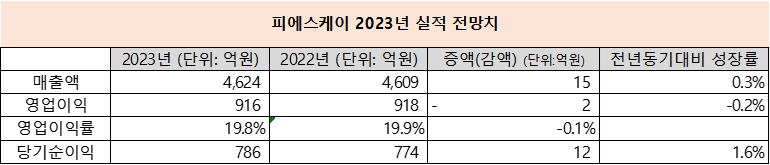

■ 23F 실적

매출액 4,624억원 (+0.3% YoY)

영업이익 916억원 (-0.2% YoY)

OPM 19.8%

순이익 786억원 (+1.6% YoY)

EPS 2,715원

▶ 비메모리 매출 증가

북미 고객사 공격적 파운드리 설비 투자로

비메모리향 매출 비중은 2023년 30%로 확대 전망 (2022년 20~25%)

▶ 신규 장비 매출 확대

Dry Cleaning 장비 중국 업체향 물량 증가, 국내 신규 고객사 확보 예상

Bevel Etch 장비 잔여 데모 물량의 양산 전환, 물량 증가

▶ EUV PR Strip

EUV용 PR Strip은 더 단단해진 PR을 제거하기 위해

공정 시간의 증가, 공정 환경 변화(진공 환경)를 수반

이에 따라 기존 DUV용 PR Strip 대비

신규 옵션들이 추가됨에 따라

장비 가격도 약 20% 상승하는 것으로 파악

이미 주력 고객사 삼성전자 DRAM, 로직향으로

EUV PR Strip 장비 공급이 이루어지고 있는 것으로 파악

향후 EUV 공정 확대에 따라 해당 장비 공급도 비례해 증가할 것으로 판단

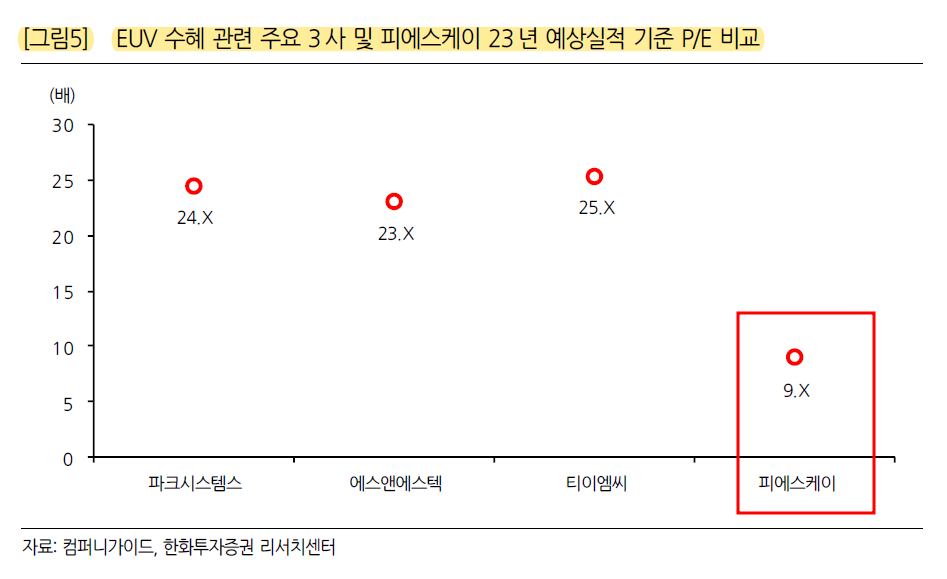

■ 밸류에이션-주가 차트

시가총액 ÷23F 순이익(786억원)

=8.03

▼ PR 장비의 ASP가 엄청 높지 않고, 독점적 위치가 아니기에 다른 회사들에 비하여 시장에서 저평가받고 있다.

5년 평균 PER 11.9

23F EPS(2,715원) × 11.9

=32,308원

https://kmong.com/self-marketing/456650/saASivZIOe

반도체 실전 투자 노트 | 16000원부터 시작 가능한 총 평점 0점의 전자책, 투잡·재테크 전자책 서

0개 총 작업 개수 완료한 총 평점 0점인 건실한미어캣1715의 전자책, 투잡·재테크 전자책 서비스를 0개의 리뷰와 함께 확인해 보세요. 전자책, 투잡·재테크 전자책 제공 등 16000원부터 시작 가능

kmong.com

피에스케이 2022년 4분기 실적 및 2023년 실적 전망

■ 4Q22 실적 Review 매출액 909억원 (-26.5% YoY) 영업이익 0.4억원 (-99.7% YoY) 당기순손실 0.1억원 (적자전환) - 작년 말 입고가 예상되었던 삼성 P3 DRAM, Logic향 매출이 1Q23으로 이연 - 부품 가격 상승으로

arabozaeverything.tistory.com

'반도체 > 반도체 소재,부품,장비사' 카테고리의 다른 글

| 3D NAND 고단화 트렌드의 수혜주 'TEL+하나머티리얼즈' (0) | 2023.04.21 |

|---|---|

| 한미반도체 분석 및 23년 실적 전망 (0) | 2023.04.18 |

| 하나머티리얼즈 분석 및 23년 실적 전망 (1) | 2023.04.16 |

| HPSP 분석 및 23년 실적 전망 (0) | 2023.04.15 |

| 엘오티베큠 분석 및 23년 실적 저망 (0) | 2023.04.15 |

댓글